Động lực tăng trưởng nguồn thu ngoài lãi của các ngân hàng

Trong bối cảnh tín dụng tăng trưởng chậm lại và NIM khó mở rộng do mặt bằng lãi suất tăng, các ngân hàng đã đẩy mạnh thu nhập ngoài lãi để đảm bảo hoàn thành mục tiêu lợi nhuận đã đặt ra hồi đầu năm. Chuyển đổi số và tập trung vào bán lẻ được cho là những yếu tố quan trọng để ngân hàng gia tăng nguồn thu này một cách bền vững.

Nhiều ngân hàng có tăng trưởng cao ở hoạt động dịch vụ

Theo số liệu của Ngân hàng Nhà nước, tăng trưởng tín dụng đến cuối tháng 10/2022 đạt 11,5% so với cuối năm 2021. Trong khi trước đó, tính đến cuối tháng 6, tín dụng toàn nền kinh tế đã đạt trên 11,4 triệu tỷ đồng, tăng 9,35%. Như vậy, tăng trưởng tín dụng từ tháng 7 đến tháng 10 đã chậm lại đáng kể, chỉ thêm được 2,15%.

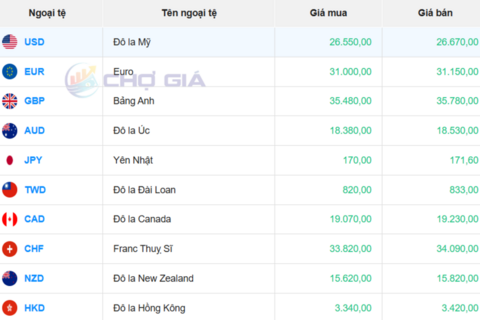

Việc tăng trưởng tín dụng chậm lại và mặt bằng lãi suất tăng lên đã ảnh hưởng không nhỏ tới nguồn thu nhập cốt lõi (từ hoạt động cho vay) của các ngân hàng. Trong bối cảnh đó, nhiều nhà băng đã linh hoạt chuyển đổi hoạt động nhằm tăng nguồn thu ngoài lãi từ dịch vụ bảo hiểm, phí thẻ tín dụng, chuyển tiền, thanh toán, mua bán ngoại tệ, chứng khoán,…

Báo cáo tài chính của nhiều ngân hàng cũng cho thấy, lãi thuần từ hoạt động dịch vụ đã tăng mạnh trong 9 tháng đầu năm, đóng góp đáng kể cho tổng thu nhập hoạt động. Ở nhóm ngân hàng lớn (Top 10 về lãi thuần từ hoạt động dịch vụ), có thể kể đến những cái tên như Techcombank, Sacombank, VIB và VPBank.

Cụ thể, Techcombank có lãi thuần từ hoạt động dịch vụ trong 9 tháng đầu năm 2022, đạt gần 6.000 tỷ đồng, tăng 40% so với cùng kỳ năm 2021. VPBank đạt hơn 4.500 tỷ, tăng 59%; Sacombank đạt hơn 4.300 tỷ, tăng 82%. VIB ghi nhận lãi từ hoạt động dịch vụ tăng 31% so với cùng kỳ, đạt hơn 2.300 tỷ đồng.

Trong đó, VPBank và Sacombank có lãi từ hoạt động dịch vụ tăng đột biến, một phần nhờ ghi nhận khoản phí trả trước từ thỏa thuận độc quyền với công ty bảo hiểm nhân thọ. Đầu năm nay, VPBank đã ký kết thỏa thuận hợp tác phân phối độc quyền với bảo hiểm AIA, trong khi Sacombank ký kết nâng giá trị hợp đồng đại lý với Dai-ichi Life.

Techcombank và VIB thì đều ghi nhận tăng trưởng tích cực ở cả thu phí hoa hồng bảo hiểm, thu dịch vụ thanh toán,… Cụ thể, tại Techcombank, thu từ dịch vụ thanh toán và tiền mặt tăng 60% so với cùng kỳ và đạt hơn 4.200 tỷ đồng, thu dịch vụ hợp tác bảo hiểm tăng 50% đạt hơn 1.000 tỷ đồng.

Tại VIB, thu từ dịch vụ thanh toán tăng 55% so với cùng kỳ, đạt hơn 1.400 tỷ đồng, thu từ hoa hồng bảo hiểm tăng 16% lên 935 tỷ đồng. Kiểm soát hiệu quả chi phí cho hoạt động dịch vụ, VIB đã ghi nhận lãi thuần từ hoạt động dịch vụ tăng hơn 30% so với cùng kỳ dù không có khoản thu nhập bất thường. Tỷ trọng đóng góp của hoạt động dịch vụ trong tổng thu nhập hoạt động của VIB đạt 17%.

Nguồn thu từ dịch vụ trên tổng thu nhập hoạt động của Techcombank và VIB hiện ở mức cao top đầu ngành nhờ có thị phần lớn về thẻ tín dụng và bảo hiểm. Hồi giữa năm nay, số thẻ tín dụng của VIB đã cán mốc 500.000 thẻ và được Mastercard đánh giá đang dẫn đầu về tốc độ tăng trưởng, gấp 5-6 lần so với trung bình toàn ngành trên cả tiêu chí số lượng và chất lượng. VIB là ngân hàng duy nhất cùng lúc đạt được 9 giải thưởng trong lịch sử của Mastercard.

Với Techcombank cũng vậy, số lượng thẻ tín dụng lưu hành vào cuối quý 3 năm nay cũng đã tăng hơn 30% so với cuối năm 2021.

Không chỉ ở nhóm top đầu, mà ở nhóm tầm trung (có lãi thuần từ hoạt động dịch vụ 1.000 – 2.000 tỷ đồng) cũng ghi nhận tăng trưởng ấn tượng. Trong đó, lãi thuần từ mảng kinh doanh này của TPBank đạt gần 1.900 tỷ đồng, tăng 78% so với cùng kỳ. Hay SeABank tăng trưởng 34% và đạt hơn 1.000 tỷ đồng.

Chiến lược chuyển đổi số và tập trung bán lẻ

Trên thực tế, những năm gần đây, để thúc đẩy nguồn thu ngoài lãi, đặc biệt là thu từ dịch vụ, các ngân hàng cũng đã chuyển dịch sang bán lẻ để tăng hiệu quả bán chéo sản phẩm (thẻ tín dụng, bảo hiểm, dịch vụ đầu tư, quản lý tài sản). Điển hình như VIB đã đưa dư nợ bán lẻ vượt 200.000 tỷ đồng, tỷ trọng trên 90% và là một trong những ngân hàng dẫn đầu về thị phần cho vay ô tô, thẻ tín dụng trên toàn quốc. Hay như ACB cũng không “mặn mà” với việc rót vốn cho trái phiếu doanh nghiệp mà tập trung cho khách hàng cá nhân, doanh nghiệp vừa và nhỏ, đưa tỷ trọng cho vay bán lẻ lên 94%.

Bên cạnh đó, chiến lược chuyển đổi số cũng góp phần quan trọng giúp ngân hàng tăng thu ngoài lãi. Nhiều công nghệ hiện đại được áp dụng để tăng trải nghiệm khách hàng như xác thực bằng FaceID, vân tay, hỗ trợ người dùng bằng trợ lý ảo, tính năng giao dịch bằng giọng nói (AI Voice Banking)...

Hay như với sản phẩm thẻ tín dụng, trước đây để mở và sử dụng được phải đáp ứng nhiều điều kiện với giấy tờ phức tạp thì hiện tại có thể mở thẻ thành công ngay trên online và chỉ mất khoảng nửa tiếng đồng hồ. VIB là một trong những ngân hàng đầu tiên tại Việt Nam áp dụng quy trình duyệt hạn mức và cấp thẻ hoàn toàn online cho tất cả các dòng thẻ tín dụng từ năm 2021. Kết quả này có được là nhờ ứng dụng công nghệ trong phân tích dữ liệu khách hàng để phê duyệt tự động, chính xác và nhanh chóng.

Có thể nói, nhờ khả năng xoay sở ấn tượng mà dù bối cảnh thị trường có nhiều khó khăn, nhiều ngân hàng vẫn đang đi đúng tiến độ kế hoạch kinh doanh. Thống kê từ báo cáo tài chính của 28 ngân hàng cho biết có 22 ngân hàng đã hoàn thành trên 70% kế hoạch kinh doanh cả năm, trong đó có 14 nhà băng đạt trên 80% và có 3 nhà băng vượt 100%.

Nhiều dự báo cho rằng, trong quý 4 và đầu năm 2023, các ngân hàng sẽ khó mở rộng NIM, tăng thu nhập lãi thuần như giai đoạn trước. Tuy nhiên, với sự chuyển đổi linh hoạt giúp nguồn thu ngoài lãi ấn tượng như 3 quý đầu năm thì mục tiêu lợi nhuận năm 2022 sẽ nằm trong tầm tay của các nhà băng.

PV

Nhịp sống thị trường