Ngân hàng đang "gồng mình" cung ứng vốn trung dài hạn cho nền kinh tế, nhu cầu vốn từ trái phiếu sẽ ngày càng lớn

48% vốn cung ứng cho nền kinh tế hiện tại đang phụ thuộc vào hệ thống Ngân hàng thương mại, nhưng vốn trung dài hạn để đầu tư cho các dự án hiện vẫn đang thiếu.

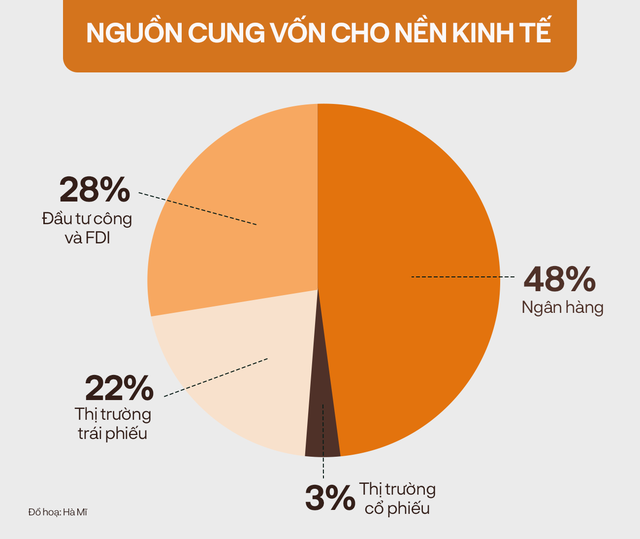

Nguồn cung vốn chủ yếu cho nền kinh tế hiện nay vẫn là từ Ngân hàng thương mại.

Trong diễn đàn "Phát triển thị trường trái phiếu doanh nghiệp hiệu quả, bền vững" được tổ chức hồi đầu tháng 5, TS Cấn Văn Lực - thành viên Hội đồng tư vấn chính sách tài chính tiền tệ Quốc gia đã cung cấp những dữ liệu vĩ mô về thị trường tài chính Việt Nam.

Thị trường tài chính Việt Nam hiện có giá trị vào khoảng 27,5 nghìn tỷ đồng, tương đương 312% GDP.

Theo TS Cấn Văn Lực, thống kê trong vòng 100 năm qua khiến thị trường tài chính rơi vào khủng hoảng thường do tác động của 3 nguyên nhân: tỷ giá (tiền tệ), bất động sản và chứng khoán.

Nguồn cung vốn cho nền kinh tế Việt Nam hiện nay đến chủ yếu từ Ngân hàng thương mại, chiếm tới 47,8%. Thị trường cổ phiếu (phát hành mới, phát hành thêm) và trái phiếu mới chỉ đang cung ứng gần 1/4 nguồn vốn cho nền kinh tế.

Theo số liệu tại diễn đàn "Phát triển thị trường trái phiếu doanh nghiệp hiệu quả, bền vững"

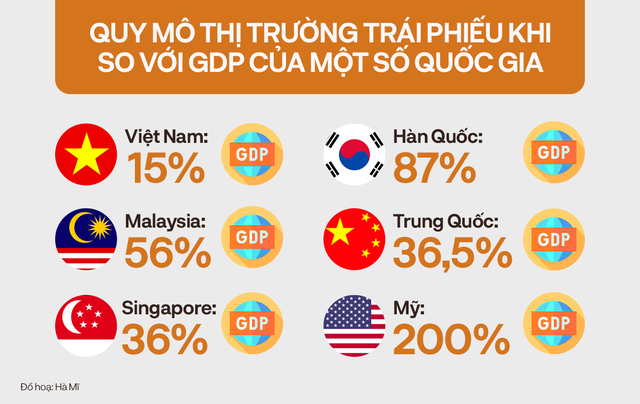

So sánh quy mô thị trường trái phiếu Việt Nam với thị trường trái phiếu các nước

Quy mô thị trường trái phiếu Doanh nghiệp Việt Nam hiện nay gần bằng 15% GDP. Tuy nhiên, con số này khi so sánh với quy mô thị trường trái phiếu DN ở các nước khác vẫn khá khiêm tốn.

Theo số liệu tại diễn đàn "Phát triển thị trường trái phiếu doanh nghiệp hiệu quả, bền vững"

Với nền kinh tế lớn nhất thế giới là Mỹ, giá trị thị trường trái phiếu tương đương với 200% GDP nước này.

Trong diễn đàn "Phát triển thị trường trái phiếu doanh nghiệp hiệu quả, bền vững", chuyên gia tài chính Nguyễn Trí Hiếu đã cung cấp thêm một số thông tin về thị trường trái phiếu Mỹ.

Nếu so với vốn hóa trị trường cổ phiếu 48 nghìn tỷ USD, thị trường trái phiếu Mỹ xấp xỉ bằng với giá trị 46 nghìn tỷ USD.

Nếu so với thị trường trái phiếu toàn cầu, thị trường trái phiếu Mỹ đang chiếm tới 38% thị trường trái phiếu toàn cầu.

Thị trường trái phiếu Mỹ bao gồm trái phiếu chính phủ chiếm tỷ trọng 1/3 thị trường; trái phiếu doanh nghiệp chiếm 1/4 thị trường; còn lại là các loại trái phiếu khác như trái phiếu chính quyền địa phương… Như vậy, có thể thấy vai trò quan trọng của trái phiếu doanh nghiệp trong việc cung ứng cho nền kinh tế Mỹ.

Ngân hàng thương mại đang phải "gồng mình" cung ứng vốn trung dài hạn cho nền kinh tế

Nguồn vốn trung, dài hạn là nguồn vốn có thời hạn còn lại trên 12 tháng, tài trợ cho các mục đích đầu tư tài sản dài hạn, đầu tư mới hoặc mở rộng hoạt động kinh doanh của doanh nghiệp.

Trong danh mục đầu tư của doanh nghiệp, có những tài sản như nhà xưởng, máy móc, xe cộ, phương tiện vận tải,… được gọi là tài sản dài hạn. Khác với tài sản ngắn hạn là hàng tồn kho hay khoản phải thu có vòng quay ngắn, những tài sản dài hạn chuyển hóa dần giá trị vào nhiều chu kỳ kinh doanh thông qua khấu hao.

Nguồn vốn tài trợ cho tài sản dài hạn theo nguyên tắc phải đảm bảo là nguồn vốn trung dài hạn, nếu không doanh nghiệp sẽ lâm vào tình trạng theo phân tích tài chính gọi là "mất cân đối vốn".

Người ta sử dụng chỉ tiêu Vốn lưu động ròng - NWC (bằng Tài sản ngắn hạn - Nợ ngắn hạn, hoặc Nợ trung dài hạn - Tài sản dài hạn) để đánh giá tình trạng cân đối tài chính của doanh nghiệp.

Khi NWC âm thể hiện doanh nghiệp đang mất cân đối vốn, doanh nghiệp sẽ rơi vào tình trạng thường xuyên phải đảo nợ ngắn hạn (Vay nợ mới trả nợ cũ) tạo ra tình trạng căng thẳng tài chính. Tình huống xấu khi thị trường tài chính bị đóng băng, ngân hàng từ chối cho vay thì doanh nghiệp sẽ mất thanh khoản và có thể phải dừng hoạt động do thiếu vốn lưu động.

Với nhiều công ty có NWC âm sâu, kiểm toán viên độc lập có quyền Nghi ngờ về khả năng hoạt động liên tục. Tại các doanh nghiệp nhà nước, NWC âm là một trong những căn cứ quan trọng để xếp doanh nghiệp vào tình trạng giám sát đặc biệt.

Vì vậy, nguồn vốn trung dài hạn với các DN là vô cùng quan trọng, đặc biệt các DN sản xuất nhu cầu đầu tư TSCĐ lớn. Nguồn vốn trung dài hạn có thể được huy động từ vốn chủ sở hữu, lợi nhuận sau thuế chưa phân phối hoặc vốn vay trung dài hạn.

Hình ảnh minh họa

Trong cơ cấu huy động, vốn ngắn hạn chiếm khoảng 75%-80% tổng nguồn vốn huy động của các ngân hàng. Vậy nhưng thời gian qua, các NHTM đã phải gồng, phải cố cho vay TDH, chiếm tới 45%-50% tổng dư nợ của mình, ông Cấn Văn Lực khẳng định điều này là quá sức với hệ thống NHTM.

Việc “bóc ngắn, cắn dài” đang đặt ngân hàng trước những thách thức làm sao đủ vốn để phục vụ nhu cầu cho vay, nhưng vẫn đảm bảo vấn đề thanh khoản. Ngân hàng Nhà nước đánh giá, một số ngân hàng, chi nhánh ngân hàng nước ngoài chưa quản lý tốt nguồn vốn và sử dụng vốn, dẫn đến ký quá nhiều cam kết tín dụng, hợp đồng tín dụng, trong khi nguồn vốn để thực hiện không đáp ứng đủ hoặc có rủi ro về kỳ hạn.

Các ngân hàng này gặp khó khăn về nguồn vốn, phải đi vay tổ chức tín dụng khác trên thị trường liên ngân hàng, làm gia tăng lãi suất cho vay, huy động…, ảnh hưởng đến việc thực thi chính sách tiền tệ của Nhà nước.

Ngân hàng Nhà nước đang đưa ra lộ trình giảm dần tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung dài hạn đối với các Ngân hàng thương mại.

Theo đó từ ngày 01/10/2022 đến hết ngày 30/09/2023 áp dụng tỷ lệ 34% và từ ngày 01/10/2023 mới áp dụng mức 30% (Thông tư 08/2020/TT-NHNN ban hành ngày 14/08/2020 của NHNN).

Khi vốn trung dài hạn của Ngân hàng dần bị "siết" lại, vai trò của thị trường trái phiếu lại càng trở nên quan trọng. Theo TS Cấn Văn Lực, nhìn vào cơ cấu thị trường tài chính Việt Nam, hay so sánh với các quốc gia khác, trái phiếu là kênh dẫn vốn trung dài hạn vô cùng quan trọng cho nền kinh tế.

Chuyên gia Cấn Văn Lực nhấn mạnh "Nhu cầu trái phiếu rất lớn, mỗi năm Việt Nam cần ít nhất 700 nghìn tỷ đến 1 triệu tỷ đồng vốn trung dài hạn ngoài vốn ngân hàng với nhu cầu đầu tư phát triển từ nay đến 2030".