“Ngân hàng Nhà nước có thể cân nhắc cho phép tỷ giá tham chiếu tăng nhanh hơn”

Theo Ngân hàng Thế giới, do Cục Dự trữ Liên bang Mỹ dự kiến tiếp tục nâng lãi suất, cơ quan quản lý tiền tệ của Việt Nam có thể cân nhắc cho phép tỷ giá linh hoạt hơn nữa, bao gồm cho phép tỷ giá tham chiếu tăng nhanh hơn.

![]()

Theo Ngân hàng Thế giới, do Cục Dự trữ Liên bang Mỹ dự kiến tiếp tục nâng lãi suất, cơ quan quản lý tiền tệ của Việt Nam có thể cân nhắc cho phép tỷ giá linh hoạt hơn nữa, bao gồm cho phép tỷ giá tham chiếu tăng nhanh hơn.

Trong báo cáo Cập nhật Tình hình Kinh tế vĩ mô Việt Nam tháng 11, Ngân hàng Thế giới (WB) cho biết, sau khi đạt kỷ lục tăng 16,9% trong tháng 9 (so cùng kỳ), tăng trưởng tín dụng giảm xuống còn 16,5% trong tháng 10 (so cùng kỳ). Tốc độ tăng giảm xuống là do tác động của việc Ngân hàng Nhà nước Việt Nam (NHNN) thặt chặt điều kiện huy động tài chính trong nước bằng cách nâng lãi suất lên tổng cộng 200 điểm cơ bản trong tháng 9 và tháng 10.

Lãi suất liên ngân hàng qua đêm đạt kỷ lục mới ở mức bình quân 5,8% trong tháng 10 so với 4,9% trong tháng 9/2022, cao hơn nhiều so với lãi suất 0,65% trong năm trước đó. Lãi suất cũng biến động mạnh hơn, dao động từ mốc đáy 3,1% lên mốc đỉnh 8,4% trong tháng 10.

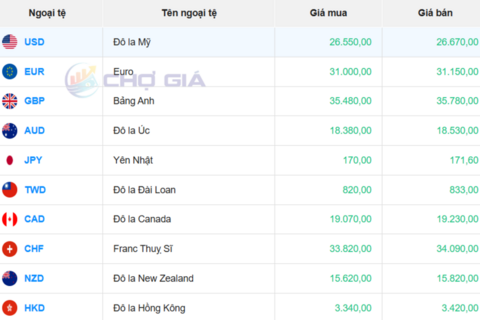

Trong khi đó, trên thị trường ngoại hối, trong bối cảnh điều kiện huy động tài chính toàn cầu bị thắt lại và đồng đô la Mỹ mạnh lên, tỷ giá VND/USD chính thức tiếp tục bị mất giá trong tháng 10/2022.

Đến ngày 3/11/2022, đồng tiền của Việt Nam mất 9,1% giá trị so với đồng đô la Mỹ kể từ đầu năm. Mặc dù vậy, đồng nội tệ vẫn bị mất giá ít hơn so với các đồng tiền khác.

Xét áp lực gia tăng đối với đồng nội tệ, NHNN vào ngày 17/10 đã nâng độ linh hoạt của tỷ giá bằng cách nới biên giao dịch VND/USD lần đầu tiên kể từ tháng 08/2015 từ +/- 3 phần trăm lên +/- 5 phần trăm.

Ngân hàng trung ương cũng nâng hai lãi suất chính sách chính thêm 100 điểm phần trăm vào ngày 25/10: lãi suất chiết khấu được nâng từ 3,5% lên 4,5% (cao hơn lãi suất trước đại dịch ở mức 4,0%), còn lãi suất tái chiết khấu được nâng từ 5,0% lên 6,0% (bằng với lãi suất trước đại dịch). Ngoài ra, trần lãi suất tiền gửi ngắn hạn bằng đồng nội tệ (từ một đến dưới sáu tháng) cũng được nâng từ 5,0% lên 6,0%.

Theo đánh giá của WB, nền kinh tế đang đối mặt với nhiều lực cản mạnh. Sức cầu bên ngoài chững lại trong khi điều kiện huy động tài chính toàn cầu bị thắt chặt gây ảnh hưởng đến tỷ giá.

Lạm phát giá tăng và điều kiện huy động tài chính trong nước cũng bị thắt chặt có thể ảnh hưởng đến cầu trong nước trong vài tháng tới.

“Do Cục Dự trữ Liên bang Mỹ (Fed) dự kiến tiếp tục nâng lãi suất, cơ quan quản lý tiền tệ của Việt Nam có thể cân nhắc cho phép tỷ giá linh hoạt hơn nữa, bao gồm cho phép tỷ giá tham chiếu tăng nhanh hơn. Biện pháp này có thể được bổ sung bằng cách tiếp tục sử dụng lãi suất tham chiếu, đặc biệt nếu tỷ giá tăng nhanh dẫn đến tăng lạm phát và làm cho kỳ vọng lạm phát gia tăng”, WB nhìn nhận.

Cơ quan này cũng cho rằng, do áp lực tỷ giá kéo dài, biện pháp bán ngoại tệ trực tiếp nên được áp dụng sáng suốt để bảo tồn dự trữ ngoại hối. Phối hợp chính sách tài khóa và tiền tệ lúc này trở nên hết sức quan trọng để đảm bảo giá cả ổn định trong bối cảnh lạm phát cơ bản trong nước tăng tốc.

Trong khi đó, trong một báo cáo mới phát hành, các chuyên gia phân tích tại Công ty Chứng khoán ACBS ước tính, NHNN đã bán ra khoảng 22 tỷ USD vào năm 2022 từ dự trữ ngoại hối, tương đương 21% tổng dự trữ vào năm 2021, đưa dự trữ hiện tại ở mức ước tính 87 tỷ USD và đã giảm tỷ lệ nhập khẩu xuống còn khoảng 12 tuần. Dù vậy, các chuyên gia đánh giá Việt Nam vẫn duy trì trong ngưỡng an toàn.

Ngoài ra, các chuyên gia cũng cho rằng, việc duy trì lãi suất thấp sẽ khó khăn đối với NHNN do triển vọng Fed tiếp tục tăng lãi suất sẽ gây áp lực mất giá lên tỷ giá USD/VND. Bên cạnh đó, hạn mức tăng trưởng tín dụng mới được cấp vào đầu năm 2023 cùng với nhu cầu tiền mặt tăng cao trong các kỳ nghỉ lễ lớn có thể làm cạn kiệt thanh khoản và gây áp lực tăng lãi suất vào đầu năm 2023.