Tiền rẻ trở lại thị trường liên ngân hàng

Các ngân hàng vay mượn lẫn nhau hàng trăm nghìn tỷ đồng với lãi suất ở vùng thấp lịch sử.

Ảnh minh họa

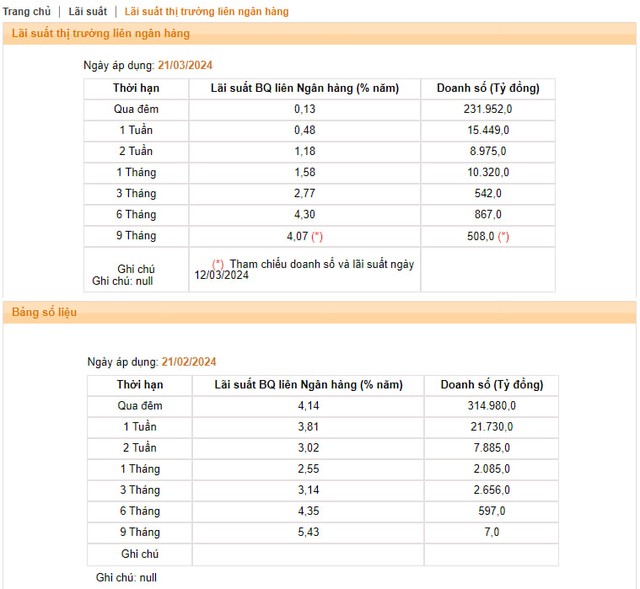

Theo số liệu của Ngân hàng Nhà nước (NHNN), lãi suất cho vay VND bình quân liên ngân hàng kỳ hạn qua đêm trong phiên 21/3 đã giảm về còn 0,13%/năm - mức thấp nhất kể từ trung tuần tháng 1/2024. So với mức trên dưới 4% trước đây 1 tháng, chi phí vay mượn qua đêm giữa các ngân hàng hiện chỉ bằng 1/30.

Với diễn biến trên, lãi suất qua đêm liên ngân hàng hiện đã trở lại vùng thấp lịch sử, ngang giai đoạn quý 3/2023 và nửa cuối năm 2020.

Cùng với kỳ hạn qua đêm, lãi suất các kỳ hạn chủ chốt khác cũng giảm mạnh so với mức ghi nhận trước đó 1 tháng: kỳ hạn 1 tuần giảm từ 3,81% xuống 0,48%; kỳ hạn 2 tuần giảm từ 3,02% xuống 1,18%; kỳ hạn 1 tháng giảm từ 2,55% xuống 1,58%.

Lãi suất liên ngân hàng giảm sâu và xuống rất thấp cho thấy thanh khoản hệ thống đang ở trang thái rất dồi dào. Sự dồi dào về thanh khoản còn thể hiện qua việc một loạt ngân hàng lớn tiếp tục giảm thêm lãi suất huy động trong những ngày gần đây, xuống mức thấp kỷ lục mới.

Mới nhất, 3 ngân hàng nhận nhiều tiền gửi nhất hệ thống là Agribank, BIDV và VietinBank đồng loạt giảm lãi suất huy động về dưới 5%/năm. Như vậy, toàn bộ 4 ngân hàng trong nhóm Big4 - nhóm đang chiếm khoảng 45% thị phần tiền gửi toàn hệ thống - đều đã đưa lãi suất huy động xuống dưới mức thấp kỷ lục trong hàng chục năm trở lại đây.

Với việc chiếm gần một nửa thị phần huy động tiền gửi toàn hệ thống, động thái của nhóm Big4 được kỳ vọng sẽ thúc đẩy các ngân hàng tư nhân giảm thêm lãi suất huy động trong thời gian tới. Hiện, một số ngân hàng tư nhân như ACB, Sacombank, VPBank, Techcombank thậm chí còn niêm yết lãi suất huy động thấp hơn đáng kể so với nhóm ngân hàng quốc doanh.

Theo giới chuyên môn, mặc dù lãi suất huy động giảm nhiều nhưng lượng tiền gửi tại hệ thống ngân hàng vẫn ở mức cao kỷ lục. Bên cạnh đó, do cầu tín dụng yếu do nhu cầu về sản xuất, tiêu thụ hàng hoá chưa được cải thiện nên thanh khoản hệ thống vẫn rất dồi dào.

Trước đó, để giảm tác động của việc dư thừa thanh khoản VND lên tỷ giá - vốn đang chịu nhiều sức ép từ cả trong nước và quốc tế, NHNN đã mở lại kênh phát hành tín phiếu vào phiên 11/3 sau hơn 4 tháng tạm dừng. Sau 10 phiên phát hành tín phiếu liên tiếp, NHNN đã hút gần 144.700 tỷ đồng ra khỏi hệ thống ngân hàng.

Việc khởi động lại hoạt động chào bán tín phiếu nhằm hút bớt thanh khoản dư thừa trong hệ thống ngân hàng của Nhà điều hành, qua đó thúc đẩy lãi suất VND trên thị trường liên ngân hàng tăng, gián tiếp kiềm hãm đà tăng của tỷ giá USD/VND. Tuy nhiên, trong bối cảnh tăng trưởng tín dụng vẫn ở mức thấp, lượng thanh khoản được NHNN hút về dường như vẫn chưa đủ để kéo lãi suất liên ngân hàng tăng, thậm chí lãi suất trên thị trường 2 còn giảm xuống thấp hơn cả mức ghi nhận trước khi kênh tín phiếu được khởi động trở lại.

Bên cạnh đó, tỷ giá USD tại các ngân hàng vẫn duy trì ở mức cao kỷ lục trong những ngày gần đây. Đóng cửa tuần qua, giá USD mua – bán tại Vietcombank, ngân hàng có quy mô giao dịch ngoại tệ lớn nhất hệ thống, niêm yết ở mức 24.580 – 24.950 đồng. Đây là mức giá giao dịch USD cao nhất lịch sử của Vietcombank và tăng khoảng 2,2% so với hồi đầu năm. Tại các ngân hàng khác, giá USD bán ra hiện được niêm yết trong khoảng 24.940 – 24.960 đồng.

Thanh khoản hệ thống trong trạng thái dồi dào đi cùng áp lực tỷ giá vẫn hiện hữu sẽ thúc đẩy khả năng NHNN tiếp tục phát hành thêm tín phiếu trong những phiên giao dịch tới, và không loại trừ khả năng kỳ hạn cũng như lãi suất tín phiếu sẽ được điều chỉnh tăng trong những phiên tới. Trước đó, lãi suất trúng thầu tín phiếu trong phiên 22/3 đã tăng lên 1,7% - mức cao nhất kể từ khi NHNN mở lại hoạt động này và mức cao nhất kể từ đợt phát hành kết thúc vào tháng 3/2023