Vì sao Ngân hàng Nhà nước tăng lãi suất OMO?

Trong cơ cấu các lãi suất điều hành, lãi suất OMO có tác động rộng lớn nhất bởi gắn trực tiếp và thường trực với chi phí hỗ trợ nguồn cho hệ thống ngân hàng.

Ảnh minh họa

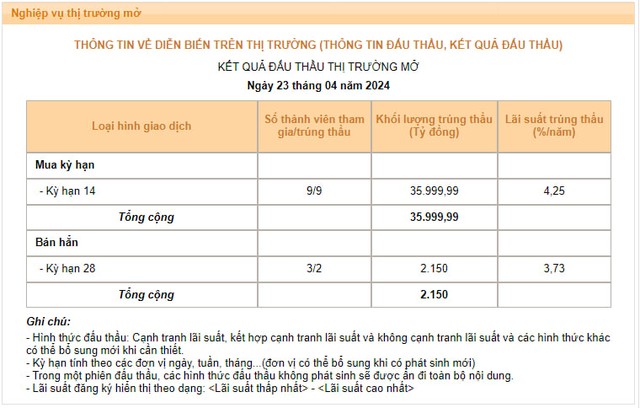

Phiên giao dịch hôm qua 23/4 chứng kiến diễn biến đáng chú ý trên thị trường mở khi Ngân hàng Nhà nước (NHNN) đã cho 9 tổ chức tín dụng vay gần 36.000 tỷ đồng qua kênh cầm cố giấy tờ có giá (OMO) với kỳ hạn 14 ngày, lãi suất 4,25%/năm. Đây là phiên bơm thanh khoản hỗ trợ qua kênh OMO mạnh nhất trong nhiều năm trở lại đây, chỉ kém mức kỷ lục hơn 42.000 tỷ được thiết lập vào 24/01/2017.

So với phiên trước đó, quy mô cho vay của NHNN đã tăng gấp hơn 4 lần, đồng thời kỳ hạn cũng tăng từ 7 ngày lên 14 ngày và một điểm rất đáng chú ý là lãi suất cho vay OMO đã tăng lên 4,25%/năm từ mức 4%/năm trong các phiên giao dịch trước đó.

Ở chiều ngược lại, khoản vay qua kênh OMO kỳ hạn 7 ngày diễn ra vào hôm 16/4 với tổng trị giá gần 12.000 tỷ đồng đã đáo hạn. Sau khi cấn trừ, NHNN đã bơm ròng gần 24.000 tỷ qua kênh OMO trong phiên 23/4.

Mặt khác, Nhà điều hành tiếp tục duy trì hoạt động phát hành tín phiếu mới với khối lượng trúng thầu là 2.150 tỷ đồng, kỳ hạn 28 ngày và lãi suất giữ ở mức 3,73%/năm, cao nhất kể từ khi mở lại kênh này. Cũng trong phiên 23/4, lô tín phiếu phát hành ngày 26/3 đã đáo hạn, trả lại thị trường 3.700 tỷ đồng thanh khoản.

Tính chung trên cả hai kênh OMO và tín phiếu, NHNN đã bơm ròng tổng cộng 25.550 tỷ đồng cho hệ thống ngân hàng trong phiên 23/4.

Nguồn: SBV

Giới phân tích đánh giá, việc NHNN tăng cường cho vay OMO và điều chỉnh kỳ hạn lên 14 ngày là nhằm hỗ trợ thanh khoản hệ thống trong bối cảnh giai đoạn cao điểm thanh toán, cân đối cuối tháng 4 đang đến gần, nhất là khi kỳ nghỉ lễ 30/4 – 1/5 năm nay sẽ kéo dài tới 5 ngày. Bên cạnh đó, việc nâng lãi suất OMO cũng một động thái hợp lý do kỳ hạn cho vay đã tăng từ 7 ngày lên 14 ngày, đồng thời điều này sẽ giúp thiết lập một mặt bằng lãi suất liên ngân hàng cao hơn, qua đó gián tiếp hỗ trợ tỷ giá.

Theo ông Trần Ngọc Báu, CEO WiGroup, lãi suất cho vay OMO kỳ hạn 7 ngày của NHNN trước giờ đều là 4%, như vậy lãi suất kỳ hạn 14 ngày để 4,25% (như phiên 23/4) là điều hợp lý, để 4% như phiên 22/04 mới là không ổn. "Kỳ hạn dài hơn nên có một mức lợi suất tốt hơn", ông Báu cho biết.

Bên cạnh đó, mức trúng thầu OMO 36.000 tỷ ở kỳ hạn 14 ngày cũng hợp lý vì một phần nhằm "cover" cho lượng OMO cho vay trong tuần trước đáo hạn, một phần lớn nữa là phải "cover" luôn 1 kỳ nghỉ lễ khá dài trúng vào cuối tháng.

CEO Wigroup cho rằng việc nhu cầu vay OMO của các ngân hàng tăng cao mang nhiều tính mùa vụ, không phải do tác động của việc bán can thiệp vàng và USD, bởi quy mô hút đối ứng VNĐ qua hoạt động này là khá nhỏ, không đủ để làm thanh khoản hệ thống căng thẳng.

Chia sẻ với người viết, một chuyên gia có nhiều năm kinh doanh trong mảng trái phiếu - nguồn vốn tại ngân hàng cũng cho rằng việc các ngân hàng cần nguồn hỗ trợ lớn từ NHNN trong phiên 23/4 chủ yếu do nhu cầu bù đắp thanh khoản của các ngân hàng lớn gia tăng trong dịp cuối tháng. Đồng thời, việc nâng lãi suất trúng thầu OMO cũng là một cách mà NHNN phối hợp các công cụ, nhằm thu hẹp chênh lệch lãi suất USD – VND, kết hợp với bán chặn USD tại mức giá nhất định để ổn định tỷ giá.

"Việc swaps gap cao lên, hoặc dương, kết hợp với nếu có dòng ngoại tệ chảy vào tốt, NHNN có thể không cần phải bán dự trữ, hoặc bán ít hơn", vị này cho hay.

Trước đó, như chúng tôi đã thông tin, từ ngày 19/4, NHNN đã thông báo công khai việc bán can thiệp ngoại tệ cho các ngân hàng có trạng thái ngoại tệ âm để chuyển trạng thái ngoại tệ về 0, với mức bán tỷ giá can thiệp là 25.450 đồng.

"Đây là biện pháp rất mạnh mẽ của NHNN để giải tỏa tâm lý thị trường, đảm bảo nguồn cung thị trường, nguồn cung ngoại tệ thông suốt, đảm bảo đầy đủ nhu cầu ngoại tệ hợp pháp của nền kinh tế.", ông Phạm Chí Quang cho biết tại họp báo Thông tin kết quả hoạt động ngân hàng quý I/2024 diễn ra vào ngày 19/4.

Không chỉ sẵn sàng đáp ứng nhu cầu ngoại tệ cho hệ thống ngân hàng, NHNN cũng tiếp tục duy trì đều đặn hoạt động chào thầu tín phiếu với lãi suất tăng dần nhằm kiểm soát và nâng cao nền giá của lãi suất VND trên thị trường liên ngân hàng. Với các ngân hàng cần nguồn hỗ trợ, NHNN sẵn sàng cho vay qua kênh OMO nhưng các nhà băng này phải chấp nhận mức lãi suất không rẻ (từ 4% trở lên)

Việc sử dụng song song hai công cụ tín phiếu và OMO được đánh giá là nhằm phục vụ mục tiêu kép là vừa đảm bảo thanh khoản cho hệ thống ngân hàng nhằm duy trì mặt bằng lãi suất thấp trên thị trường 1, đồng thời giảm sức ép lên tỷ giá thông qua việc thu hẹp chênh lệch lãi suất USD - VND trên thị trường liên ngân hàng.