Các ngân hàng vay NHNN gần 21.700 tỷ đồng trong phiên đầu tuần

Đáng chú ý, toàn bộ lượng tiền bơm ra trong ngày 10/10 có kỳ hạn dài 14 và 28 ngày thay vì 7 ngày như những phiên trước.

Phiên giao dịch đầu tuần (10/10) ghi nhận hoạt động bơm thanh khoản lớn của của Ngân hàng Nhà nước (NHNN) trên kênh cầm cố giấy tờ có giá (OMO).

Cụ thể, nhà điều hành đã chào thầu thành công gần 21.680 tỷ đồng. Trong đó, toàn bộ lượng tiền bơm ra để mua công cụ có giá có thời gian đáo hạn là 14 và 28 ngày thay vì 7 ngày như những phiên trước.

Dù kỳ hạn dài hơn nhưng lãi suất trúng chỉ ở mức 5,5%/năm đối với kỳ hạn 14 ngày và 5%/năm đối với kỳ hạn 28 ngày. Trong khi các phiên trước, nhiều ngân hàng phải trả lãi suất 5,5%/năm, thậm chí lên tới 6,5%/năm và 6,8%/năm cho kỳ hạn vay 7 ngày.

Đồng thời, tất cả thành viên có nhu cầu vay nóng trong phiên 10/10 đều được NHNN đáp ứng đầy đủ.

Đi cùng hoạt động bơm thanh khoản qua kênh OMO, NHNN cũng tiếp tục dừng phát hành tín phiếu mới để hút tiền về. Điều này cho thấy, định hướng hỗ trợ thanh khoản hệ thống ngân hàng của nhà điều hành.

Kể từ khi nâng lãi suất điều hành vào ngày 23/9, NHNN đã liên tục bổ sung thanh khoản cho hệ thống ngân hàng với 11/12 phiên gần nhất ở trong trạng thái bơm ròng. Tính chung, NHNN đã cung ứng thêm cho hệ thống hơn 100.000 tỷ kể từ đó đến nay

Động thái của nhà điều hành diễn ra trong bối cảnh lãi suất liên ngân hàng bật tăng mạnh, lên mức cao nhất trong hơn 10 năm qua.

Theo đó, lãi suất VND bình quân liên ngân hàng kỳ hạn qua đêm (kỳ hạn chính chiếm 80 - 90% tổng khối lượng giao dịch) trong phiên 4/10 đã tăng gấp rưỡi, từ mức 5,26% tại phiên 3/10 lên 7,88%/năm. Đến ngày 5/10, lãi suất vay qua đêm đã tăng lên 8,44%/năm - mức cao nhất kể từ đầu năm 2012. Dù hạ nhiệt xuống còn 7,86%/năm trong phiên 6/10 và 6,61%/năm vào phiên 7/10, đây vẫn là vùng lãi suất liên ngân hàng cao kỷ lục trong nhiều năm qua.

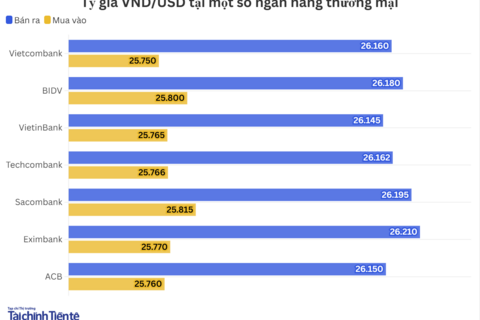

Giới phân tích cho rằng, mặt bằng lãi suất liên ngân hàng khó có thể trở về vùng thấp như giai đoạn nửa đầu năm do NHNN sẽ không duy trì thanh khoản hệ thống ở trạng thái quá dồi dào nhằm duy trì mặt bằng lãi suất liên ngân hàng VND ở mức cao, tạo chênh lệch hợp lý với lãi suất USD để giảm thiểu áp lực lên tỷ giá. Điều này càng cần thiết hơn trong bối cảnh dự trữ ngoại hối đã giảm khá mạnh từ đầu năm sau khi NHNN bán ra một lượng lớn USD để can thiệp thị trường.

Quang Hưng

Nhịp sống thị trường