Bỏ lỡ 603 tỷ USD tiền lãi gửi tiết kiệm, tại sao người Mỹ vẫn không chịu rút tiền khỏi các ngân hàng lớn?

Cục dự trữ liên bang Mỹ (FED) nâng lãi suất đang khiến trò chơi hút tiền gửi tiết kiệm của các ngân hàng thương mại ngày càng gay cấn.

Tờ Wall Street Journal (WSJ), Cục dự trữ liên bang Mỹ (FED) đã nâng lãi suất lên mức cao nhất kể từ cuộc khủng hoảng năm 2008, thế nhưng những ngân hàng thương mại Mỹ vẫn không chịu tăng lãi suất theo. Điều trớ trêu hơn nữa là người dùng cũng chẳng chịu rút tiền khỏi các ngân hàng lớn này để chuyển sang những ngân hàng có lãi suất cao hơn.

291 tỷ USD

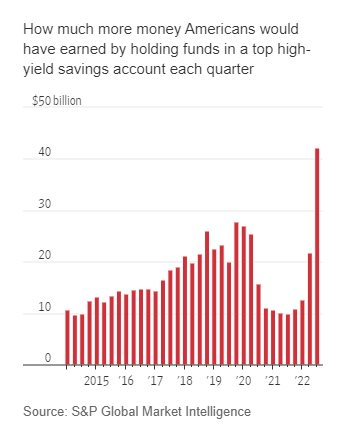

Nghiên cứu của S&P Global Market Intelligence cho thấy người Mỹ đã có thể kiếm được 42 tỷ USD tiền lãi tiết kiệm trong quý III/2022 nếu họ rút tiền khỏi 5 ngân hàng lớn nhất Mỹ để gửi vào 5 tổ chức tài chính có mức lãi suất hấp dẫn hơn.

Cụ thể, 5 ngân hàng là Bank of America, Citigroup, JP Morgan Chase, US Bancorp và Well Fargo đều chỉ có mức lãi suất tiết kiệm bình quân là 0,4% trong quý III. Con số này thấp hơn rất nhiều mức 2,14% cùng kỳ của 5 ngân hàng có mức lãi suất cao nhất.

Số tiền lãi tiết kiệm mà người Mỹ đáng lẽ nhận được nếu chuyển tiền vào các ngân hàng thương mại có lãi suất cao theo từng quý (tỷ USD)

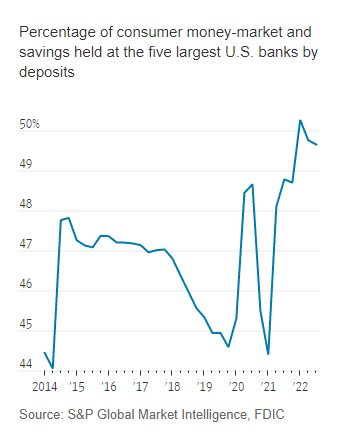

Theo WSJ, 5 ngân hàng lớn nhất Mỹ nắm giữ đến một nửa lượng tiền tiết kiệm đang lưu thông tại các ngân hàng thương mại. Tỷ lệ này tiếp tục giữ vững kể cả khi FED nâng lãi suất tích cực chống lạm phát, khiến hàng loạt ngân hàng đẩy lãi suất lên mức hấp dẫn.

Chính vì lý do này mà mức 42 tỷ USD tiền lãi tiết kiệm mà người dùng Mỹ bỏ lỡ trong quý III/2022 là con số cao kỷ lục trong lịch sử. Tuy nhiên WSJ nhận định con số này sẽ không tăng quá mạnh trong quý IV khi các ngân hàng có lãi suất hấp dẫn đã nâng lên gần mức lãi cơ bản của FED.

Tính từ đầu năm 2019, tổng cộng người Mỹ đã bỏ lỡ ít nhất 291 tỷ USD khi găm tiền tại các ngân hàng lớn thay vì đem đi gửi ở những ngân hàng thương mại có lãi suất ưu đãi hơn. Con số này sẽ lên đến 603 tỷ USD nếu truy ngược về tận năm 2014 khi Công ty bảo hiểm tiền gửi liên bang Mỹ (FDIC) bắt đầu thu thập số liệu.

Trong 8 năm qua, mức lãi suất tiết kiệm bình quân của 5 ngân hàng lớn nhất nước Mỹ chỉ vào khoảng 0,02%, nếu tính thêm cả các loại tài khoản ưu đãi nữa thì sẽ vào khoảng 0,24%.

Vậy chuyện gì đang diễn ra khi người dân từ bỏ khoản lãi tiết kiệm hàng trăm tỷ USD này?

Trò chơi tỷ USD

Trên thực tế, câu chuyện gửi tiền tiết kiệm này khá phức tạp. Dù các ngân hàng lớn không trả lãi cao nhưng nếu người dân chuyển tiền ồ ạt sang các ngân hàng nhỏ với lãi suất hấp dẫn thì cuối cùng các tổ chức tài chính nhỏ này cũng sẽ phải hạ lãi suất xuống. Đó là chưa kể đến độ an toàn của các ngân hàng lớn trong thời buổi nền kinh tế có nhiều thách thức hiện nay.

Trong khi đó, CEO Gary Zimmerman của MaxMyInterest thì nhận định việc mở một tài khoản tại ngân hàng mới khá bất tiện với nhiều người dân, đó là chưa kể phải theo dõi lãi suất, di chuyển sang nhiều ngân hàng khác nhau để hưởng lãi suất ưu đãi.

Trên thực tế, CEO Zimmerman cho biết nhiều người Mỹ chẳng biết mình sẽ kiếm được bao nhiêu tiền nếu chuyển ngân hàng, trong khi số khác thì chẳng quan tâm, nhất là những người chỉ có khoản tiền tiết kiệm nhỏ.

“Mọi người thường không có tư duy chủ động về tài chính”, ông Zimmerman nhận định.

Thật vậy, những tài khoản chỉ với 1.000 USD tiền tiết kiệm thường chỉ kiếm được khoảng 20 USD nếu chuyển sang ngân hàng có lãi suất cao hơn, đó là chưa kể đến việc tốn thời gian mở tài khoản mới cùng nhiều thủ tục và chi phí khác. Thậm chí việc thay đổi lãi suất trong ngày của các ngân hàng cũng có thể biến việc làm này trở nên mạo hiểm hơn.

Tỷ lệ nắm giữ tiền gửi của 5 ngân hàng lớn trên thị trường Mỹ (%)

Đồng quan điểm, chuyên gia phân tích Nathan Stovall của S&P Global Market Intelligence nhận định mọi người thích trả tiền cho sự thuận tiện và đơn giản nên nếu chỉ lãi nhỏ thì chẳng mấy ai quan tâm. Tuy nhiên câu chuyện sẽ khác nếu tiền tiết kiệm lớn và chỉ thay đổi nhỏ về lãi suất cũng đem lại mức lợi nhuận khổng lồ.

Ông Stovall cho biết những khách hàng liên tục chuyển đổi qua lại giữa các ngân hàng để ăn lãi suất ưu đãi là “Hot Money”, nhưng số người này không nhiều.

Chính vì vậy, nhiều ngân hàng luôn cố đầu tư hàng tỷ USD cho hệ thống công nghệ giao diện, dịch vụ khách hàng tiện lợi để giữ chân các thượng đế. Cho dù tốn bao nhiêu tiền đi chăng nữa thì con số này vẫn nhỏ hơn rất nhiều so với mức lãi suất họ phải trả để giữ chân khách hàng.

“Trò chơi ở đây là giữ chân khách hàng mà không phải trả lãi suất cao cho họ. Bạn sẽ muốn giữ chân càng nhiều khách hàng ổn định với chi phí lãi thấp nhất có thể”, ông Stovall cho biết.

Trung thành?

Cô Alicia Gillum đã gửi tiền 26 năm nay tại Bank of America (BoA) và cô cho biết mình không có nhu cầu tìm kiếm ngân hàng mới, dù khoản tiền tiết kiệm hơn 100.000 USD của mình chẳng đem lại lãi tiết kiệm là bao.

Sự “trung thành” của cô đã khiến BoA nâng tài khoản lên thành mức Platinum Honors Tier, qua đó đem lại mức lãi suất 0,04% thay vì 0,01%, cho dù con số này thấp hơn rất nhiều so với các ngân hàng thương mại khác.

“Tôi không có con cái, chưa kết hôn và mọi chuyện đều ổn. Bởi vậy tôi chẳng thấy chẳng cần phải thay đổi thứ gì hết bởi tôi không có nhu cầu”, cô Gillum nói.

Tờ WSJ cho biết người Mỹ thu được vô số tiền trợ cấp của chính phủ cũng như những hỗ trợ thất nghiệp khác trong mùa dịch và đa phần họ đều gửi vào ngân hàng. Trong đó, các ngân hàng lớn chiếm tỷ trọng lớn về số tiền gửi này do có uy tín và thị phần.

Tính trong khoảng quý I/2020-III/2022, các ngân hàng thương mại Mỹ đã nhận được 425 tỷ USD tiền gửi tiết kiệm và hơn 95% trong số này thuộc về 5 ngân hàng lớn kể trên.

Thay đổi

Mặc dù vậy, chuyên gia Stovall của S&P Golbal Market Intelligence nhận định cuộc chơi sẽ ngày càng khốc liệt hơn về cuối năm cũng như trong năm 2023. Lãi suất bình quân tiền gửi của 5 ngân hàng lớn nhất Mỹ đã tăng gần 3 lần trong quý III so với quý II.

Chuyên gia Stovall cũng nhận định các ngân hàng lớn sẽ tích cực nâng lãi suất vào cuối năm nay và sang cả năm 2023 khi FED liên tục thắt chặt chính sách tiền tệ để chống lạm phát, qua đó khiến các ngân hàng cạnh tranh ác liệt hơn để hút vốn.

Chính vì sự cạnh tranh này mà ngày càng nhiều người Mỹ sẽ chú ý hơn đến lãi suất tiền gửi thay vì chỉ là sự thuận tiện.

*Nguồn: WSJ